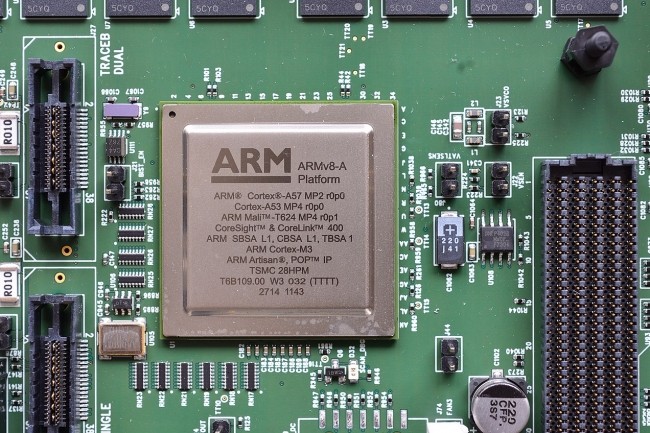

En difficulté suite à des investissements hasardeux - Oneyo, Oyo et Wework notamment - le groupe japonais Softbank est amené à se délester de certains actifs avec des cessions ou des introductions en bourse. Une entreprise intéresse beaucoup de monde : le britannique ARM. Le designer de puces, fondé à l’origine par Acorn, Apple et VLSI à Cambridge en 1990, avait été racheté par Softbank en septembre 2016 moyennant un chèque de 32 milliards de dollars. Le groupe japonais, qui détient le 3e opérateur téléphonique nippon, comptait renforcer sa présence sur les marchés mobile et IoT et développer les activités du designer de puces dans les secteurs des datacenters, de la robotique, des véhicules connectés et des smart cities.

Quatre ans après, l’heure est à la consolidation avec des discussions engagées avec Nvidia sur la cession d’ARM. Selon l’agence Bloomberg, Nvidia a fait une proposition ces dernières semaines qui a retenu l’attention des dirigeants de Softbank. Président et CEO du groupe, Masayoshi Son, première fortune du Japon, avait monté le fonds Vision (100 milliards de dollars apportés par Apple, Qualcomm, Larry Ellison et le fond souverain de l’Arabie Saoudite) pour investir des milliards dans une centaine de start-ups (Compass, DiDi, Grab, Globality, Guardant Health, Kabbage, Roivant, Opendoor, Oyo, OakNorth, Slack, Uber ou encore WeWork). Certaines ont été jusqu’à l’IPO et d’autres se sont révélées des fiascos. Et la pandémie Covid-19 est venue accélérer la déconfiture de certaines jeunes pousses. En mai dernier, Sofbank Group a donc décidé d’engager un plan de cession d’actifs, avant d’annoncer une perte opérationnelle de 12,7 milliards de dollars pour son exercice 2019-2020. La tentative de lever un fonds Vision 2 h s’est heurtée au scepticisme de ses partenaires, Saoudiens notamment. Il n’a ainsi engrangé que 38 milliards de dollars contre 108 attendus.

Cession rapide ou IPO dans les options envisagées

L’intérêt de Nvidia pour ARM arrive à un moment où les accélérateurs du premier sont de plus en plus utilisés dans les datacenters et les supercalculateurs pour assurer un traitement plus rapide de certaines tâches IA et ML notamment. L’acquisition d’ARM apporterait à Nvidia le contrôle de l’unité de calcul, mais le modèle économique d’ARM (la licence de design de puces, le britannique ne fabriquant rien) est très éloigné de celui de Nvidia, qui conçoit puis fait fabriquer ses GPU par des fondeurs comme TSMC ou Samsung. Dans un tweet Anshel Sag, analyste chez Moor Insights & Strategy, indique : « Je pense que le fait de confier la gestion d’ARM à un seul fournisseur affaiblirait la valeur de l'entreprise. Elle doit être introduite en bourse et non acquise. Tout vendeur de puces qui les achèterait affaiblirait sa valeur ». Dans le cadre du processus de vente d’ARM, SoftBank a également contacté Apple pour évaluer son intérêt quant à une acquisition. Des discussions ont été engagées, mais Apple a finalement décliné l’offre. Alors cession rapide ou IPO, toutes les options restent ouvertes.

Commentaire