Deux éditeurs de logiciels américains, Tableau Software et Marketo, ont réalisé avec succès leur première cotation sur le marché boursier américain la semaine dernière. Cela pourrait inciter d'autres acteurs technologiques à risquer une introduction en bourse, mais tous les segments du secteur informatique ne sont peut-être pas capables de surfer sur la vague, soulignent nos confrères d'IDG News Service.

Pour sa première cotation, Marketo, fournisseur d'applications de gestion du marketing, a vu son action grimper de 78%, pour arriver à 23,10 dollars en fin de journée. Il est entré en bourse sous le nom de MKTO. Quant à l'action de Tableau Software, éditeur de solutions décisionnelles et de visualisation de données, elle a augmenté de 64%, pour arriver à 50,75 dollars à la clôture du New York Stock Exchange (NYSE). Son entrée en bourse s'est faite sous le nom, plutôt accrocheur, de « DATA ». Tableau avait prévu au départ de diffuser 7,2 millions de titres, mais il a ajouté à cela un million d'actions supplémentaires grâce à un investisseur institutionnel qui a souscrit au dernier moment plus que ce qui était proposé. L'éditeur a donc finalement levé 254 millions de dollars (8,2 millions d'actions à 31 dollars) au lieu des 150 millions de dollars recherchés.

Des signes attestant d'un regain de confiance

Ces débuts prometteurs se sont déroulés sur fonds d'augmentation des principaux marchés et des index boursiers pour la 4ème semaine d'affilée. Le Dow Jones Industrial Average (DJIA), le Standard and Poor's 500 (S&P 500) et le très technologique Nasdaq ont tous fermé à la hausse sur la semaine. Les deux premiers ont atteint des augmentations records, en valeur nominale (sans tenir compte de l'inflation), en franchissant respectivement, il y a trois semaines, le seuil des 15 000 points et 1 600 points.

Des signes attestant d'un regain de confiance sur la consommation ont contribué à alimenter la hausse sur les marchés aux Etats-Unis. Vendredi, les estimations préliminaires de l'indice de confiance de Thomson Reuters-Université du Michigan indiquaient que celui-ci avait atteint 83,7, son plus haut niveau en presque six ans. Si le Nasdaq est resté un peu en retrait par rapport aux principaux index, c'est principalement en raison de l'affaiblissement d'Apple qui constitue la principale composante de ce marché. Sans prendre Apple en compte, il se porterait mieux, constate l'analyste John Fitzgibbon, du site spécialisé IPOScoop. Il est donc plus important en ce moment de voir comment le marché se comporte de façon générale, souligne-t-il.

IBM, Cisco, Intel et Microsoft à la hausse

Sur les cinq groupes technologiques du Dow Jones, seul Hewlett-Packard a terminé la semaine à la baisse vendredi, fortement exposé sur le marché des PC qui décline. Les autres valeurs, IBM, Cisco, Intel et Microsoft, ont terminé à la hausse. Malgré les liens étroits d'Intel avec le marché des PC, les analystes ont apprécié ses récentes évolutions vers les terminaux mobiles, avec par exemple les processeurs Atom destinés aux tablettes et aux smartphones.

Apple de son côté est affecté par la forte concurrence des terminaux sous Android, et en proie au doute sur sa capacité à continuer à fournir des produits à succès. Ses actions ont baissé après avoir atteint des sommets l'an dernier, la société ayant présenté, pendant un temps, la plus forte capitalisation boursière dans le monde. Néanmoins, même le Nasdaq a progressé récemment et il est à son plus haut niveau depuis 2000, moment où la bulle des valeurs Internet avait commencé à se dégonfler. Le Nasdaq Computer Index, qui a augmenté de 8% sur cette année, commence à rattraper les autres index.

Le cloud, un mot-clé recherché

Un marché fort inspire la confiance aux sociétés qui songent à entrer en bourse, souligne John Fitzgibbon. Le contraire peut également être vrai. Alors que de nombreux observateurs du marché ont désigné l'IPO ratée de Facebook l'an dernier comme principale raison du recul des entrées en bourse de valeurs technologiques en 2012, l'analyste du site IPOScoop fait remarquer qu'un passage à vide au troisième trimestre, qui n'avait rien à voir avec Facebook, s'est produit exactement à ce moment.

Et même si le marché est fort, la marée montante n'emportera pas obligatoirement tous les bateaux. Ainsi, sur les sept IPO technologiques de l'année, trois sont à la baisse par rapport à leur introduction, note John Fitzgibbon. « Le mot clé est discriminant », fait-il par ailleurs remarquer. La technologie cloud est par exemple une valeur recherchée, de même que certains domaines de l'industrie logicielle. Ainsi, Tableau Software et Marketo évoluent dans des segments du secteur technologique qui sont vus comme particulièrement solides en ce moment. Parmi les noms les plus reconnus qui sont potentiellement sur la voie d'une introduction en bourse, on trouve des sociétés comme Box (travail collaboratif et partage de fichiers dans le cloud) qui a publiquement fait part de ses intentions. Beaucoup considèrent aussi que Twitter est mûr pour une IPO.

Tableau réinvestit dans sa croissance

L'éditeur de solutions de Business Intelligence Tableau Software a augmenté son chiffre d'affaires à un rythme soutenu en deux ans, passant de 34 M$ en 2010 à presque 128 M$ en 2012. Son bénéfice net, durant cette période, s'est établi à 2,7 M$ en 2010, à 3,3 M$ en 2011 et à 1,4 M$ en 2012. Christian Chabot, son PDG et co-fondateur, explique que la société ne cherche pas à faire trop de profit à ce stade, mais essaie de réinvestir chaque dollar qui peut l'être dans son activité pour la développer.

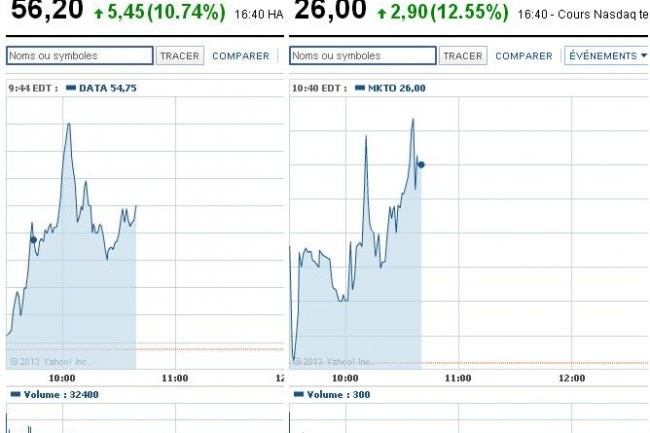

Tableau utilisera le montant de l'IPO pour vendre ses logiciels dans davantage de pays et pour le porter sur d'autres plateformes. La société investira aussi en R&D et en marketing. Selon Christian Chabot, le défi le plus important sera de continuer à trouver les profils exceptionnels en ingénierie logicielle et dans le domaine commercial qui permettront d'amener l'entreprise à l'étape suivante. Lundi 20 mai, la valeur de son cours continuait à progresser en dépassant les 59 dollars en cours de journée (16 h CET, 10 h EST) et sa capitalisation boursière dépassait les 2 milliards de dollars.

Marketo évolue sur un segment convoité

Au même moment, ce lundi 20 mai, la capitalisation boursière de Marketo approchait les 84 millions de dollars avec un cours à 24,5 $.Créée en 2007, la société est installée à San Mateo et dirigée par Phillip Fernandez. Son dernier chiffre d'affaires annuel s'est établi à 19,736 M$, avec une perte nette de 9,5 M$, selon les informations disponibles sur le site du Nasdaq. Son introduction en bourse lui a permis de lever 79 millions de dollars en proposant 6,1 millions de titres à 13 dollars.

Marketo évolue sur un segment convoité ces derniers temps par de grands éditeurs de logiciels. Oracle, IBM et Microsoft, notamment, ont investi dans l'acquisition de spécialistes des solutions de marketing. Oracle a par exemple racheté Eloqua en décembre 2012 et Microsoft a absorbé MarketingPilot en octobre.

Commentaire