2022 fut une année difficile pour les start-ups technologiques. L’année en cours ne semble pas échapper à ces turbulences comme en atteste le rapport du premier semestre d’Atomico, « State of european tech – First look 2023 ». Il n’est pas dans les habitudes de cette société de capital-risque de publier en milieu d’année un premier aperçu de ce que celle-ci vaut mais 2023 semble être une année particulière après trois années mouvementées – du fait de la pandémie de Covid-19 et de l’inflation qui a suivi. « Lorsque la technologie européenne a été confrontée pour la dernière fois à une crise de cette nature en 2000 et 2008, elle était structurellement affaiblie et ce n'est tout simplement pas le cas cette fois-ci. L'écosystème est beaucoup plus résilient et établi » remet en contexte Atomico.

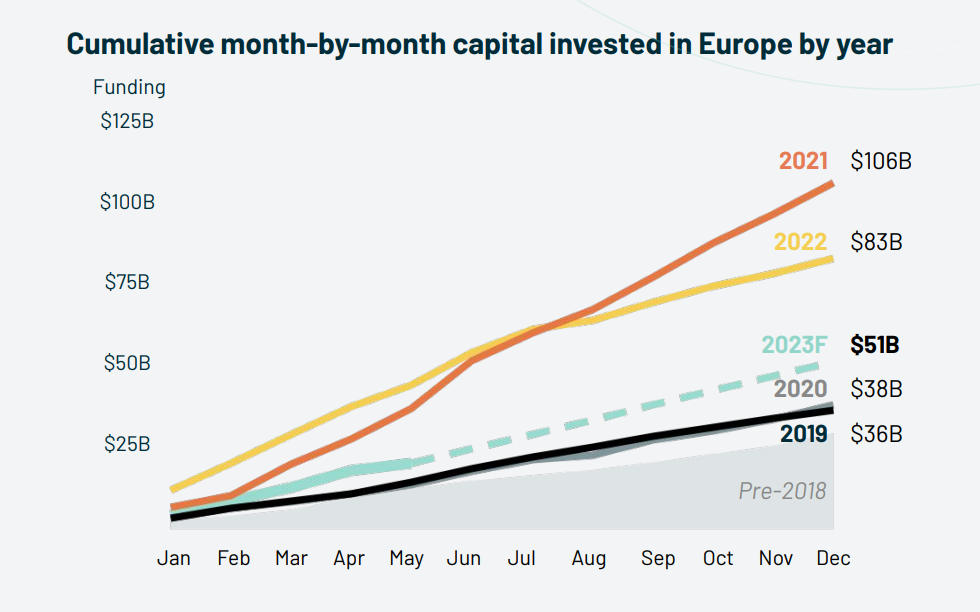

En effet, l’Europe a su combler le déficit de financement initial avec les États-Unis et a augmenté ses investissements dans les entreprises d'IA notamment. La tendance observée aujourd’hui est une période creuse pour l’écosystème mais relativement normale après le boom observé en 2021 « avec des volumes d'investissement et des valorisations revenant désormais aux moyennes à long terme » indique Tom Wehmeier, Partner, Head of Insights, Atomico. Et cette réalité se traduit par des chiffres en baisse. Le rapport prévoit que les volumes d'investissement totaux en Europe devraient atteindre environ 50 milliards de dollars pour l'ensemble de 2023, sur la base de l'activité à ce jour. « Cela représente une baisse d'environ 50 % par rapport aux records de 2021 et d'environ 38 % par rapport à 2022 [...]. Cependant, cela reste environ 35 à 40 % en avance sur ce que nous avons vu en 2020 et 2019 » est-il précisé. Même en cas de ralentissement du marché, l'Europe est donc sur la bonne voie pour connaître sa troisième plus grande année en termes de financement levé.

Capitaux cumulés mois par mois investis en Europe par année. A noter que les données sont datées jusqu'au 14 mai, le total de mai étant extrapolé sur la base des données de la première moitié du mois. L'extrapolation pour l'ensemble de l'année est basée sur les données de l'année en cours. Exclut les éléments suivants : biotechnologie, transactions secondaires, dette, capital de prêt, etc. (Crédit : Atomico)

L’Europe n’est pas le seul continent touché, loin de là

Bien que le volume des investissements en Europe ait considérablement baissé, il est important de noter que ce n'est pas propre à l'Europe. Cette tendance s’observe à l’échelle mondiale et se reflète aux États-Unis, en Chine et dans le reste du monde, qui enregistrent chacun une baisse d'environ 50 % lorsque l'on compare les volumes d'investissement de 2021 aux prévisions de l'année 2023. Bien sûr, cette contraction mondiale des volumes d'investissement a un effet boule de neige sur les flux de capitaux entre les régions. En Europe, cela s'est traduit par une réduction du volume de capitaux provenant d'investisseurs américains. Au plus fort de 2021, chaque dollar investi par les investisseurs européens correspondait à 66 cents des États-Unis, affirme Atomico. Ce chiffre est tombé à environ 40 % jusqu'à présent en 2023.

« Au cours des cinq dernières années, la technologie européenne a généré plus de 500 milliards de dollars en valeur de sortie. Cependant, cette année, comme la précédente, reste stagnante. Cela crée des problèmes de liquidité évidents à tous les niveaux - pour les fondateurs, les employés, les LP - qui dépendent tous du volant d'inertie du capital recyclé et des talents pour la progression de notre écosystème. Les plans d'ARM pour une IPO au Nasdaq, aux côtés d'indices comme Vinted et Visma, suggèrent que la fenêtre d'introduction en bourse pourrait rouvrir plus tard cette année. Une fois cette fenêtre ouverte, il y aura un solide pipeline d'entreprises à forte croissance en attente » estime Sarah Guemouri, Principal, Atomico.

Financements et valorisations restent bas

Le paysage de financement reste discret et les multiples de valorisation sont restés résolument bas. Sur les marchés publics, la valeur d'entreprise médiane par rapport aux multiples de revenus pour les plus grandes entreprises SaaS est tombée à 5,0x, bien en deçà de la moyenne à long terme pré-covid de 7,8x. Pour s’adapter, les entreprises et leurs fondateurs se sont tournés vers une seule et même solution : réduire les effectifs. Les licenciements se sont accélérés au début de cette année, dans le prolongement de l’année écoulée. Ainsi, depuis le 1er janvier 2023, 745 entreprises technologiques dans le monde ont licencié 202 206 employés comptabilise le site Layoffs. Un chiffre à mettre en perspective avec l’année 2022 ; 1 057 entreprises IT ont licencié 164 709 personnes.

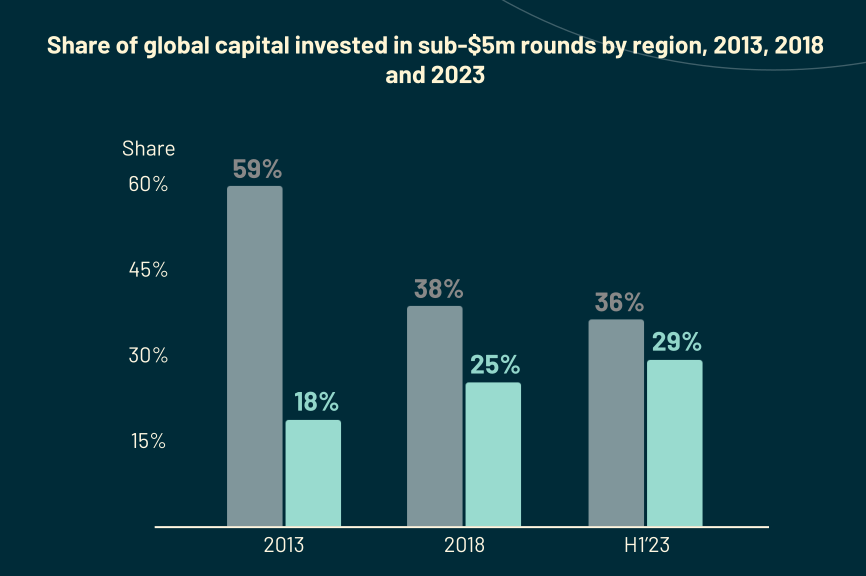

Part du capital mondial investi dans des tours de table inférieurs à 5 millions de dollars par région, en 2013, 2018 et 2023. L'Europe (en bleu) rattrape son retard avec les Etats-Unis (en gris). (Crédit : Atomico)

Sur le premier trimestre, 185 000 licenciements ont été enregistrés dans le monde souligne Atomico, dont 6 % en Europe. Cela se compare à un peu moins de 10 000 au 1er trimestre 2022 et à 165 000 sur l'ensemble de l'année dernière. Les répercussions sur les levées de fonds sont là : 1 levée de fonds de capital-risque sur 5 au premier trimestre de cette année était en baisse, contre à peine 1 sur 20 il y a un an, ce qui représente une augmentation de 3,6x. De même, les valorisations oscillent désormais entre des moyennes sur 5 et 10 ans, affichant clairement 2021 comme l'année la plus aberrante dans ce contexte. Ce retour aux moyennes à plus long terme reflète également la situation aux États-Unis, même si les valorisations médianes en Europe sont constamment inférieures d'environ 50 % à toutes les étapes.

L’Europe prépare déjà l’après crise

Autre conséquence, et pas des moindres : la création start-ups IT recule. S’appuyant sur une étude signée Revelio Labs, Atomico indique qu’après l'analyse de plus de 500 millions de profils LinkedIn, environ 15 à 20 % d'entreprises en moins ont été créées d'une année sur l'autre, et nous sommes encore plus loin du pic alimenté par le Covid en 2020. Toutefois, à la fois à long et à court terme, les rendements du capital-risque européen correspondent à ceux des États-Unis. Si l’on regarde à un horizon de dix ans, l'Europe sur-performe dès le premier trimestre. Dans de nombreux cas, le capital-risque sur les deux marchés est en avance sur le rachat, affirme Atomico.

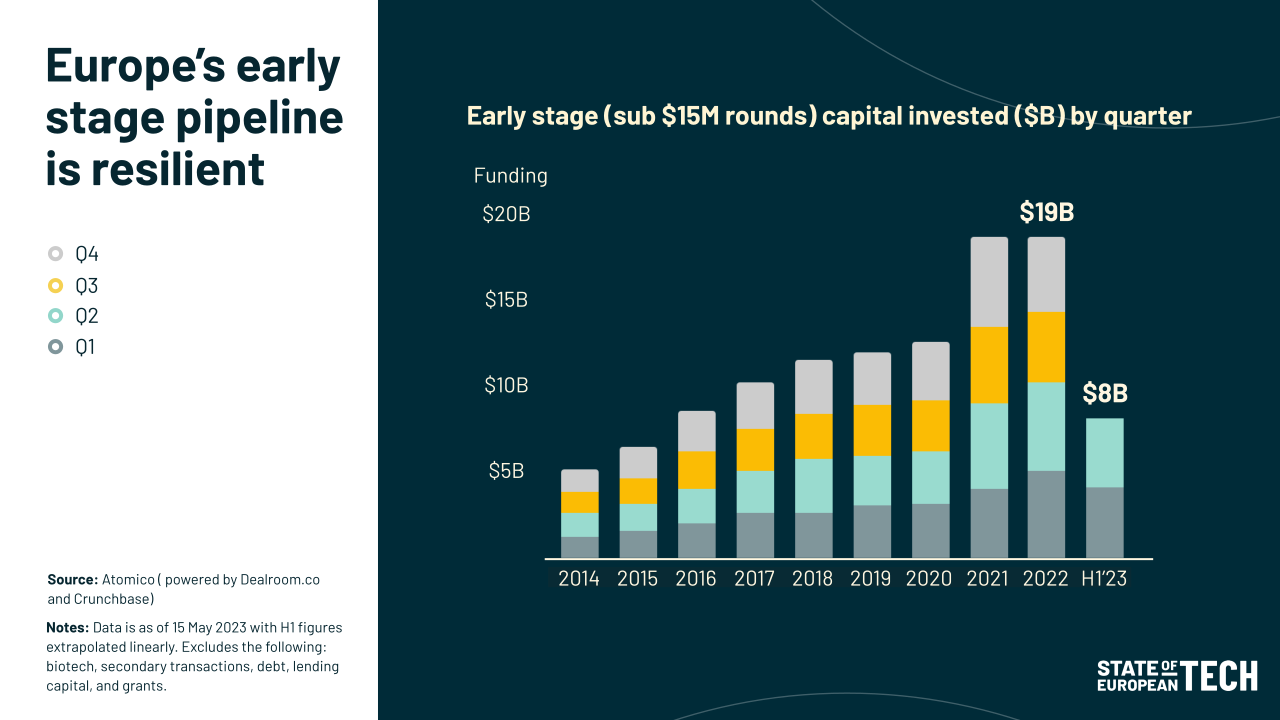

Fait étonnant : si l’on regarde en détail le financement européen de démarrage, on observe que ce dernier est resté résilient. Par rapport au premier semestre 2022, le financement de démarrage en Europe pour la même période en 2023 n'a baissé que de 21 %, passant d'environ 10,3 milliards de dollars à 8,2 milliards de dollars. L’Europe a même su rattraper son retard sur les États-Unis et est désormais quasi à parité avec une part mondiale du financement allant aux entreprises en démarrage en Europe désormais de 29 %. Le vieux continent a presque réduit de moitié l'écart au cours des cinq dernières années et gagné plus de 10 points de pourcentage depuis 2013.

Sur le 1er semestre 2023, le financement de démarrage a baissé de 21 % par rapport à la même période en 2022. (Crédit : Atomico)

Des fondateurs plus expérimentés portent l’écosystème

Ceux que l’on nomme « serial founders » sont de plus en plus nombreux dans la sphère start-ups IT. 37 % des fondateurs au cours du dernier trimestre 2022 étaient des fondateurs récurrents contre 29 % en 2018 sur la même période, montrant une bonne augmentation en quelques années seulement. De même, la part des fondateurs ayant une expérience professionnelle antérieure à des postes clés (VP, CEO, CFO, COO, CMO, CIO ou encore head of…) a également augmenté de 8 points de pourcentage entre 2018 et 2022. Concernant les profils IT surnommés les « talents » dans le jargon start-up, leur qualité se renforce au fur et à mesure que les entreprises – moins nombreuses, certes – se développent et se stabilisent.

L’IA en tête des priorités d’investissement

L'IA générative semble être une priorité pour de nombreuses entreprises en 2023. Le marché, fleurissant, attire entrepreneurs et investisseurs. Et pourtant, l’intelligence artificielle et l’apprentissage automatique sont des éléments de base en Europe depuis des années, captant 12 à 17 % de tous les financements par an au cours des cinq dernières années. Depuis début 2023, la part de ce financement allant à l'IA générative a considérablement augmenté ; les entreprises d'IA générative ont ainsi capté 35 % de tous les financements destinés aux entreprises européennes d'IA/ML, la part la plus élevée jamais enregistrée, étant passée de 1 % en 2019 à 5 % en 2022.

D’autres secteurs sont mis en avant. L'Europe souvent vue comme un foyer pour les entreprises Fintech et les services financiers continue de revendiquer la première place avec la plus grande part des financements levés au cours du premier semestre. Sa part baisse toutefois légèrement : au premier semestre 2022, les services financiers ont capté 29 % de tous les financements, un chiffre qui tombe à 20 % au S1 2023. La thématique environnementale prend, bien au contraire, plus de place dans les investissements. Climate and Purpose est de loin le troisième thème d'investissement en importance en 2023 et a obtenu sa part la plus élevée de tous les financements à 18 %, une augmentation significative par rapport aux 15 % du premier semestre de 2022.

Quelles perspectives pour 2023 ?

Atomico donne un avant-goût de son rapport pour l’année 2023. Selon la société, le contexte macroéconomique difficile persistera « mais la réinitialisation a créé un écosystème plus sain alors que l'industrie est ramenée aux premiers principes ». En ce sens, plus de fondateurs reviendront sur le marché au second semestre à mesure que les pistes se rétrécissent, soutenant les volumes d'investissement, mais aussi plus de tours de table et de consolidation. Un troisième point concerne le marché d’exit (introduction en bourse, fusion & acquisition) pourrait rouvrir à la fin de l'année, avec une fenêtre potentielle d'introduction en bourse au quatrième trimestre. Du côté de la qualité des talents tant au niveau des fondateurs qu'au niveau des opérateurs, Atomico affirme qu’elle « continuera de se renforcer, à mesure que de nouvelles entreprises moins nombreuses mais de meilleure qualité seront créées ». Enfin, attendons-nous à un « supercycle de l'IA pour conduire un âge d'or de l'innovation ».

Commentaire