Aujourd’hui, à quel point les retards de paiement peuvent-ils impacter les entreprises ?

CB :« De façon colossale. Les retards de paiement sont un véritable fléau économique. On cite couramment une fourchette de 15 à 20 milliards d’euros de manque à gagner en France. En moyenne, le poste client représente 30 à 40 % de l’actif bilanciel. Sachez également que le redressement judiciaire de 2 entreprises sur 3 est dû au manque de cash.

Comment empêcher cela ? Est-ce une question d’état d’esprit ?

CB : Oui, cela peut l’être. Ce fléau est d’ailleurs particulièrement observable en France par rapport aux autres pays européens. C’est culturel. Pour combattre ce problème, les entreprises doivent adopter ce qu’on appelle « la culture cash ». Une entreprise avec une culture cash est une entreprise où tout le monde se sent concerné par l’accélération de la récupération du cash, du commercial au logisticien en passant par le technicien.

Il s’agit d’implémenter une vraie culture collective autour du recouvrement des clients. Je vois les solutions de recouvrement comme un vrai réseau social de l’entreprise. En plus de l’interne, ce réseau connecte les acteurs de l’écosphère de l’entreprise : en amont du processus, pour injecter la notation des organismes de veille économique, ainsi qu’en aval, pour documenter et accélérer les procédures contentieuses.

Une entreprise qui adopte une nouvelle approche pourra mieux piloter les créances, mieux anticiper les litiges et mieux évaluer le risque client.

« Le Crédit Manager a laissé sa place au Directeur de la Relation Client »

Selon vous, est-ce une action que les entreprises doivent mener à court-terme ou à moyen/long-terme ?

CB : Il y a une vraie urgence à proposer un autre modèle de relation client/fournisseur. Il faut adopter ce modèle rapidement – à l’instar des entreprises avec une culture cash basée sur des modèles nordiques ou anglo-saxons, où le Crédit Manager a laissé sa place au Directeur de la Relation Client.

Il y a d’ailleurs d’autant plus urgence que la crise du Covid n’a rien arrangé en matière de DSO, bien au contraire ! (Ndlr : DSO pour Days Sales Outstanding – soit la moyenne du nombre de jours nécessaires à une entreprise pour recevoir les paiements de ses clients).

Pour transformer cette période inédite et compliquée en opportunité de transformation, il faut s’attaquer en particulier au processus de recouvrement, et faire de la bonne gestion du poste client un élément de différenciation des entreprises.

Quelle stratégie les entreprises doivent-elles adopter pour y procéder ?

Evidemment, adopter une autre posture ne suffit pas. Il faut que les entreprises puissent posséder un dispositif transversal efficace. L’enjeu du recouvrement est certes d’insuffler cette culture cash dans l’entreprise, mais cela ne peut se faire qu’avec une technologie qui connecte tous les acteurs et où la donnée est partagée à bon escient.

La culture cash, c’est considérer que la prévention du risque est un acte de saine gestion, que la pression mise pour recouvrer est légitime, que le dialogue autour du règlement est une modalité de la relation client et qu’il faut utiliser des outils qui permettent cela. Tout cela, bien sûr, se fait dans l’objectif et l’intérêt d’une relation client/fournisseur apaisée et responsable. L’idée est d’adopter une approche d’analyse et de déploiement transverse comme pour un CRM, comme si l’on déployait un CRM Financier.

Sur quel type de technologie les humains peuvent-ils s’appuyer pour insuffler cette culture cash ?

Notre rôle en tant que fournisseur de solution de gestion est de simplifier le quotidien de ces collaborateurs. Or il faut rappeler que les opérateurs qui suivent les clients n’ont pas de formation comptable. Il est essentiel de déployer un outil intuitif, accessible à tous. Notre solution de recouvrement digère les informations financières, pour les restituer en indicateurs visuels et intuitifs.

Chaque entité opérationnelle dispose ainsi des moyens d’agir pour prévenir et éventuellement guérir.

Nous pouvons résumer notre solution en 4 fonctions : trier les informations, dicter les actions à engager, détecter les signaux faibles et bloquer les clients à risque. Notre ambition, c’est d’être regardés comme le Waze du risk management !

Avec les fonctionnalités de nos solutions, nos clients peuvent créer des profils et scénariser des relances en fonction des profils de leurs clients, paramétrer des workflows et des alertes adaptés. En amont de la mise en place, une étude complète du parc clients permet d’identifier les différents profils à paramétrer. Afin d’enrichir l’analyse interne du risque des clients, le système intègre en continu les notations des organismes et des observatoires de paiement. Une fois ces éléments installés, nous proposons à nos clients une véritable robotisation de la relance client se déclinant en scenarii de relance multicanaux.

« Un recouvrement méthodique à partir d’une solution dédiée porte vraiment ses fruits ! »

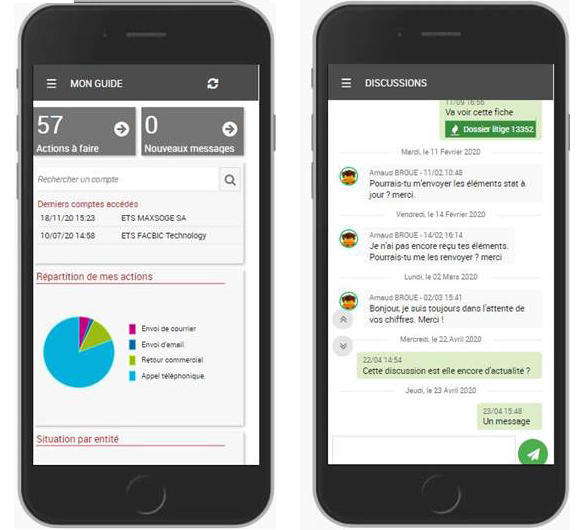

Capture d’écran de la solution Sage.

Sur quoi repose une telle technologie ?

Une solution d’automatisation du recouvrement, comme celles proposées par Sage, permet à l’entreprise d’organiser son dialogue avec ses clients. Elle fonctionne selon le principe d’un véritable CRM financier, que l’on peut décrire en quatre grandes étapes :

- Premièrement, automatiser : pour chaque typologie de client, une procédure est personnalisée, avec des scénarios de messages prédéfinis et un mode de diffusion adapté.

- Ensuite, alerter : être à l’écoute pour déclencher des alertes et réduire le risque.

- Troisièmement, organiser : le recouvrement embarque les acteurs internes et externes de la relation client dans une véritable démarche qualité.

- Et enfin, agir : l’industrialisation de ce processus va permettre de comprimer le DSO et le temps de résolution des litiges éventuels.

Un recouvrement méthodique à partir d’une solution dédiée porte vraiment ses fruits !

Quels profits les entreprises peuvent-elles concrètement en tirer ?

Déjà, le temps de mise en œuvre est très court : 3 à 12 mois en fonction de la taille/complexité de l’organisation du client. De plus, nos clients constatent en moyenne un retour sur investissement après 1 an d’utilisation, un quick win plutôt apprécié dans la période actuelle. On peut également observer une baisse du DSO moyen de 3 jours et une réduction du DSO litige de 10 jours.

De façon moins chiffrée mais tout aussi tangible, la mise en place d’un outil dédié au recouvrement permet de faire naitre des synergies nouvelles entre différents services de l’entreprise : gestionnaire du recouvrement, relation client, commerciaux, DAF, trésorier, credit manager… Les bénéfices pour ce dernier sont d’ailleurs multiples, puisqu’il pourra orchestrer, mesurer, regrouper, analyser, historiser et ainsi mieux prévoir. »

Commentaire